マジックマネーの時代

不動産カウンセラー、不動産鑑定士

1、大借金時代の先に待つのは、国家の信任崩壊?

⑴ MMT理論と財政政策の行方

アメリカの経済学者が提唱するMMT理論とは国家の借金で財政出動を行いつつ公共投資を適切に行うことで財政破綻を起こさずに国家財政を運営すると言った理論。

旧来経済政策の基本は、ケインズ理論による金利誘導政策を中心とした財政投融資が主な観点であった様に思う。

日本は、バブル崩壊後、IT(情報技術)化による生産性向上の流れに乗り損ね、世界の中で低成長を続けている。成長経済学の教えるところでは、生産性の低い経済はより高い成長を実現できるはずである。それは、最近の発展途上国の成長ぶりでも実証されている。米国のおおむね半分強の生産性の日本は、米国よりも高い成長率を実現してしかるべきなのだ。ところが、日本はかつてのリーマン・ショックを経ても低成長を続けている。

思うにその大きな原因は、日本では成長戦略と称して、ケインズ的な景気回復策ばかりが行われてきたことだ。実は、ケインズ経済学には成長理論はない。では、どうして経済を成長させるのかと問われたケインズの答えは「アニマル・スピリット」だった。起業家精神とでも訳せばいいのだろう。ケインズ的な財政政策や金融政策では経済成長はもたらされないのである。

ケインズは元来効率経済から導き出されるであろう完全競争を最終的な観念にしていたと思うが、工業力が向上しさらに資本経済のボリュームが増大し続けたことで集中的な投資から得られた過去に類を見ない原価率の低下と生産量の増大によって過剰供給市場を実現した。

これにより世界中の多くの地域では物資の需給バランスが激変し、価格競争の激化の継続からデフレ傾向が強くなってきていることで、インフレ抑制政策を目的とした金利上昇抑制政策を打つ必要が激減した。

この様な背景が社会の金利市場を席巻したことと今回のコロナ渦を背景とした巨額の財政支援による資本供給においてもインフレを来すことには至っていないとも言える。

しかし、世界はコロナ禍以前より資金はじゃぶじゃぶであったことに加え、今回の財政出動で世界的な金余りは株式市場をはじめとした投資経済へ流入したことで、コロナ禍で傷んだ実体経済とは乖離した市場環境を形成している。

さて、これはいつまで続くのか?

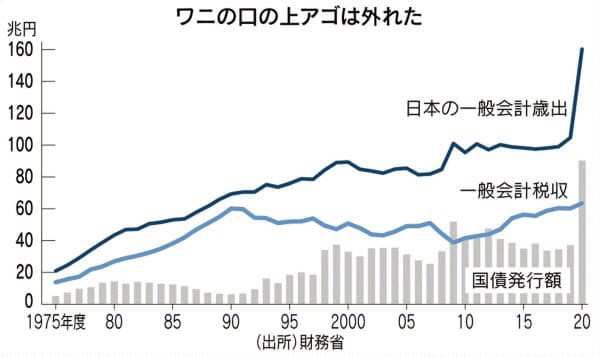

⑵借金先進国の日本はどうなるのか

「愛があるうちは大丈夫」。岡三証券の高田創氏はこう指摘する。日本を1つの家庭に見立てると、政府が国民からお金を借りて成り立っている。それを支えるのは「愛」、つまり国民の国家への信頼だ。言いかえれば、経常黒字を保ち将来は増税などで借金を返せるという信頼感だ。それが崩れたときに国民は国家を見放す。そして急激な資本流出による円安、ハイパー・インフレ、金利上昇が起き、財政は破綻する。

この危機シナリオは長年、財政健全化論者が唱えてきたが実際は何も起こらない。財政を預かる麻生太郎・財務相も最近「オオカミ少年だったかもしれない」と漏らした。

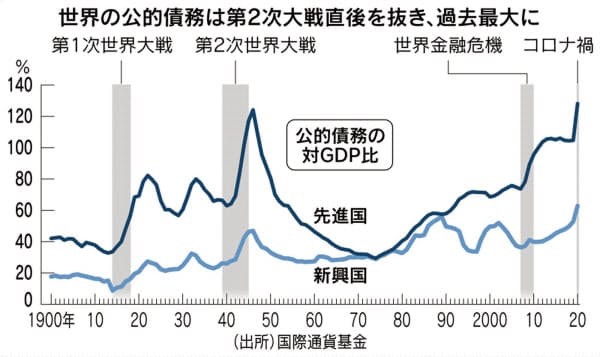

⑶今年の世界の公的債務は第2次大戦時を抜いて過去最大になる

7月上旬、国際通貨基金(IMF)首席エコノミストのギータ・ゴピナート氏は東京大学と共催のウェブ会議でこう警告した。

IMFの見通しでは2020年の先進国の公的債務残高は国内総生産(GDP)の128%でこれまでのピークの1946年を超す。コロナ禍にあたって各国は巨額の財政支出を迫られた。日本も66兆円の国債を増発したようにその多くを借金で賄っている。

民間も含む世界の借金残高(国際金融協会調べ)は1~3月期で過去最大の258兆ドル。円換算で2.7京円、実に世界のGDPの3倍超だ。

世界は未曽有の「大借金時代」に入った。それは巨大な借り手となった国家の信用をめぐる競争の時代でもある。

この競争で最も弱いのは、海外の資金に頼る途上国だ。借金返済に行き詰まる国も出始め、7月の20カ国・地域(G20)財務相・中央銀行総裁会議では、返済を年末まで猶予する救済措置で合意した。

つぎに弱いのは先進国でも経常赤字で財政状況も悪い、イタリアやスペインなど南欧諸国。ギリシャが債務不履行を起こした2010年代前半の欧州債務危機の再燃か、と投資家は身構えた。

⑷赤信号みんなで渡れば怖くない

前のヨーロッパ危機で、南欧と対立した財政規律重視のドイツが変身したのだ。メルケル首相が調整役となり、7500億ユーロの欧州復興基金を編み出した。資金調達は共同債。欧州が一丸となり「皆で借りれば怖くない」方式だ。

バークレイズ証券によると、今年のユーロ圏の国債純増額8950億ユーロのうち8割弱を欧州中央銀行(ECB)が買う見通しだ。「共同債発行でECBは買い入れを増額する可能性がある」と山川哲史調査部長はみる。

欧州に限らず、世界の中央銀行は政府支出の拡大にあわせて国債購入を増やしている。日本銀行は4月に国債購入の上限を撤廃。米連邦準備理事会(FRB)も3月から無制限の国債購入を始めた。中央銀行は否定するが、政府歳出を用立てる事実上の財政ファイナンスにみえる。

2、米国株は「MMT相場」か

3月半ば以降、FRBの保有する米国債は1.6兆ドル増え、今後も月800億ドル購入する。一方、米政府は経済対策で4~6月期に3兆ドルの資金調達を予定している。すべてではないにせよ、事実上、FRBが調達を支える財政ファイナンスの状態にある。

今後もFRBが金利を一定水準に抑えるなら、政府は金利上昇リスクを気にすることなく国債を大量発行できる。パウエル議長も「米国の強力な財政余力を使うべき時だ。我々も経済を支えるためにやれることをやる」と述べており、財政支出を資金面で支援する考えを隠さない。

米金融調査会社ヤルデニ・リサーチのエドワード・ヤルデニ氏は「パウエル議長は現代貨幣理論(MMT)にすべてをささげているかのようだ」と指摘する。MMTとは近年関心を集めた経済理論で「自国通貨を発行する政府は債務不履行に陥らないので、過度なインフレにならない限り、財政赤字をいくら拡大してもいい」というものだ。

3、打ち出の小槌や狸の葉っぱのお金

何れにしても私は、MMT理論やこれに類する財政政策は、国債の量を増加させ続けることで財政を維持することでありそのツケは将来の世代へ付け回すことに他ならない。

ある程度までは人々はそれを容認して行かざるを得ないと考えるであろうが、限界はいつかやってくる。

当然国債を買ってくれる人がいなければ、金利は上昇に転じることとなり、その金利負担のための赤字国債増発は雪だるまの如く国家ひいては世界の債務の増加につながることとなり債権価格はいつかは暴落する。

中世ヨーロッパの1619年につけたチュッリップバブルで有名なイタリア・ジェノバの1・125%が史上最低の水準だったジェノバの危機の再来となる様に感じる。

この背景は、「1619年から1622年にかけて、三十年戦争の戦費調達(今回のコロナ禍の財政支出と似ている)のためにヨーロッパ全体で行われた貨幣の変造「Kipper-und Wipperzeit」にも、バブル経済類似の熱狂が存在したと指摘する研究者もいるものの、チューリップ・バブルは、記録に残された最初の投機バブル(またはバブル経済)であると一般に考えられている。「チューリップ・バブル」という語は、今日では、資産価値がその内在価値を逸脱するような大規模なバブル経済を指してしばしば比喩的に用いられる」

参考 MMT(現代貨幣理論)とは?新しい経済理論を簡単解説

https://say-g.com/modern-monetary-theory-738

※参照媒体 日経新聞 Wikipedia